일전에 '경기가 좋아진다 싶으면 리츠 ETF에 관심을 가져보자'라는 제목으로 '찰스 슈와브'의 리츠 ETF인 'SCHH'에 대해 공부해본적이 있다.

▼SCHH 관련 글

경기가 좋아진다 싶으면 리츠 ETF에 관심을 가져보자 'SCHH' (Feat. VNQ)

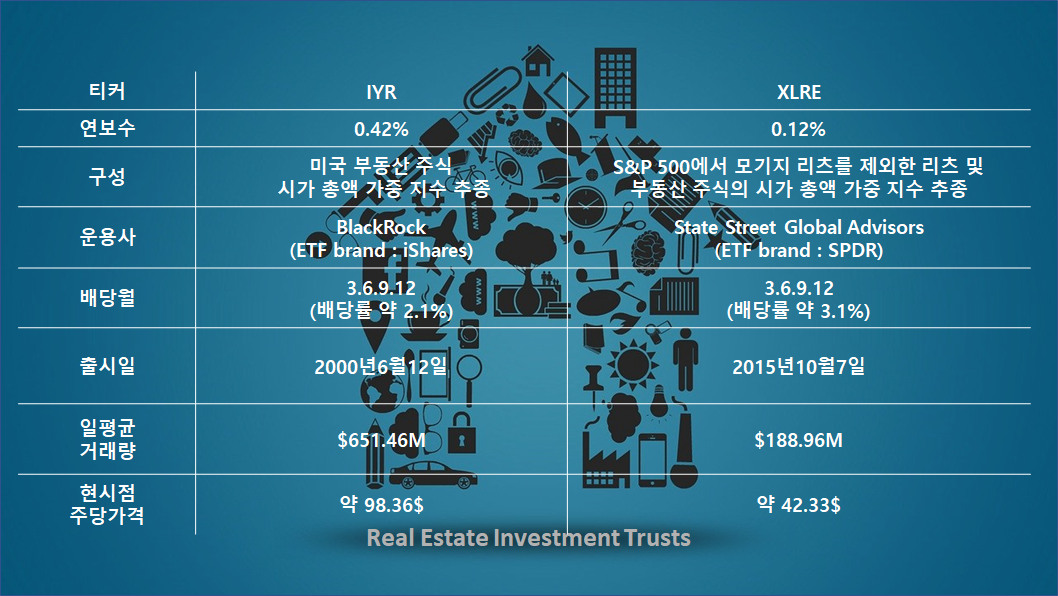

SCHH에 대해 공부한 글을 업로드한 시점이 3월24일인데 그 이후로도 꽤나 많은 상승을 보여줬다. 실제로 미국 시장에서 앞으로 미국 경제가 긍정적인 방향으로 회복할 것이라는 기대감이 많이 반영된 주가 흐름이라고 보여진다. 그래서 오늘은 또 다른 리츠 ETF인 '블랙록의 IYR'과 'SPDR의 XLRE'에 대해서 공부해봤다. 앞으로도 계속 리츠 ETF들의 흐름이 좋을지 관심 종목에 넣어놓고 지속 모니터링 해볼 생각이다. 그럼 바로 IYR과 XLRE에 대해서 알아보자.

세계적인 자산운용사의 리츠 ETF들 'IYR, XLRE'

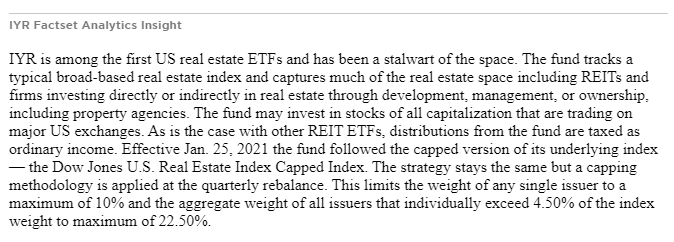

IYR은 미국 최초의 부동산 ETF 중 하나이며 미국 부동산 투자섹터에 충실한 ETF입니다. 이 ETF는 전형적인 광범위한 부동산 기반 지수를 추종하고 부동산 기관을 포함하여 개발, 관리 또는 소유권을 통해 부동산에 직접 또는 간접적으로 투자하는 리츠 및 기업을 포함한 부동산 투자섹터 대부분을 포착합니다. IYR은 미국의 주요 거래소에서 거래되는 모든 자본화 주식에 투자 할 수 있습니다. 다른 리츠 ETF와 마찬가지로 분배금은 경상 소득으로 과세됩니다. 2021 년 1 월 25 일부터 IYR은 기본 지수 인 Dow Jones U.S. Real Estate Index Capped Index의 한도 상한 버전(cap이 씌워진 버전)을 따랐습니다. 전략은 동일하게 유지되지만 분기 별 재조정시 한도 설정 방법이 적용됩니다. 이는 단일 기업의 가중치를 최대 10 %로 제한하고 개별적으로 지수 가중치의 4.5%를 초과하는 모든 발행자의 총 가중치를 최대 22.5%로 제한합니다.

※출처 : ETF.com

※오역 및 의역이 있을 수 있습니다.

※Dow Jones US Real Estate Capped Index : 부동산 투자 신탁 (REIT) 및 부동산 대행사를 포함한 소유권을 통해 부동산에 직접 또는 간접적으로 투자하는 기타 회사의 성과를 추종하도록 설계되었습니다. 지수 내 기업 간의 다각화를 보장합니다. (출처 : www.spglobal.com)

XLRE는 2015년10월 S&P와 MSCI가 GICS 금융 부문을 금융 부문과 부동산 부문으로 분리하기로한 결정에 따라 출시되었습니다. 이 업데이트로 인해 형제 펀드 XLF는 이 펀드에 대한 부동산 노출을 분할했습니다. XLRE는 새로운 부동산 부문을 대표하지만 모기지 리츠는 금융 부문에(XLF에) 남아 있습니다. 나머지 섹터 SPDR ETF들과 마찬가지로 대부분 대형주로 집중된 포트폴리오를 보유하고 있습니다. 지수는 분기별로 재조정됩니다.

※출처 : ETF.com

※오역 및 의역이 있을 수 있습니다.

※ GICS : 글로벌산업분류기준 (Global Industry Classification Standard). 글로벌산업분류기준은 1999년 MSCI 및 S&P가 개발한 산업 분류 체계이다

IYR은 광범위한 부동산섹터 분야의 노출을 목표로 구성된 ETF로 보인다. 반면에 XLRE은 SPDR의 금융 ETF인 XLF에서 부동산 부분만 분리하여 출시된 ETF다. 모기지관련 리츠는 기존의 금융 ETF인 XLF에 그대로 남아있고 모기지를 제외한 리츠만 XLRE에 포함됐다고 보면 된다.

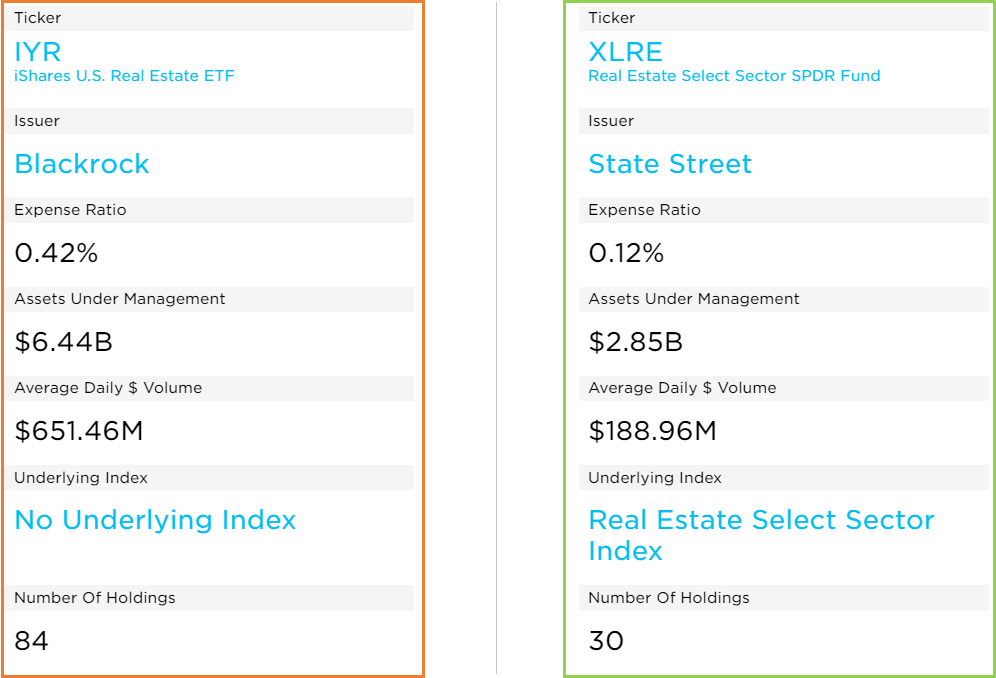

포트폴리오 구성방법 이외의 요소들을 살펴보면 IYR이 규모와 거래량이 훨씬 큰 반면에 운용보수(수수료)는 다소 높아보인다. 반면에 XLRE은 IYR에 비해 상대적으로 규모와 거래량은 적지만 수수료가 저렴하고 배당률도 좀 더 높다는 차이점이 있다. 상세 포트폴리오 구성을 살펴보자.

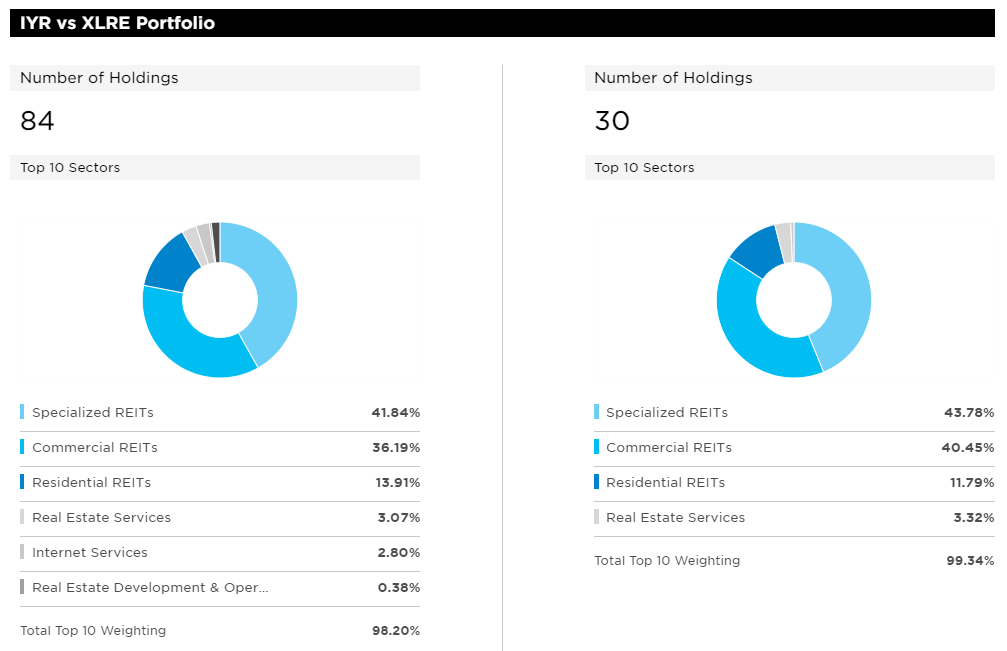

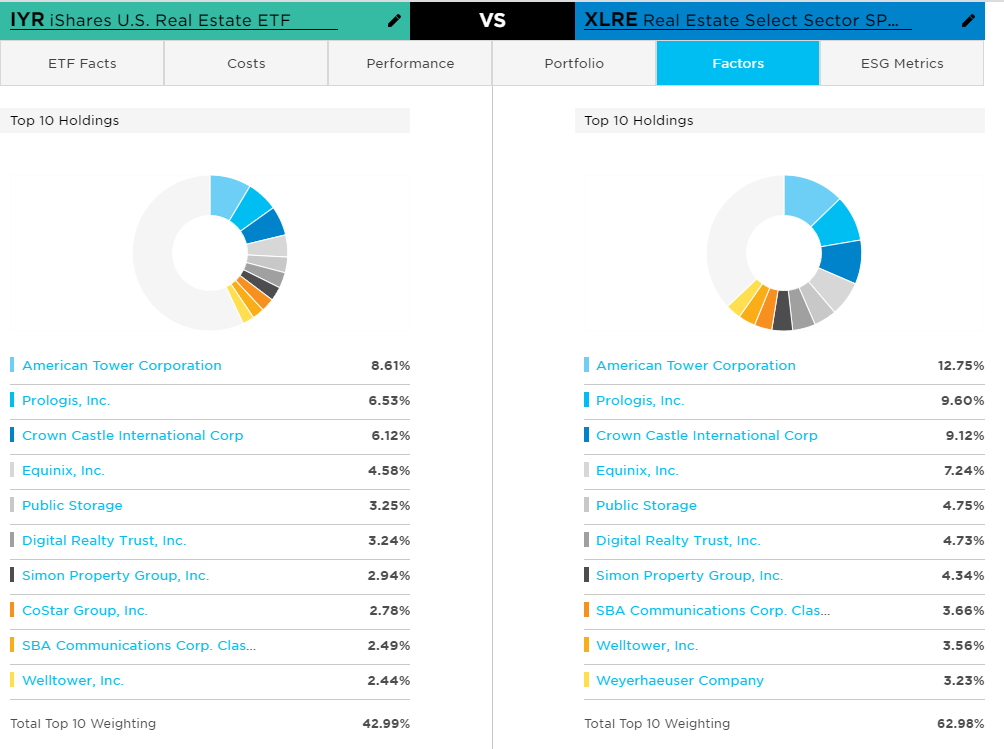

IYR이 보유 기업수 84로 XLRE에 비해서는 훨씬 분산투자돼 있는 것 같다. IYR의 경우 포트폴리오 구성 설명에서도 단일 기업의 최대 가중치가 10%미만으로 제한돼 있다고 나와 있다. IYR이 인터넷 섹터와 개발 및 운영섹터에 소량 비중이 있는 것 외에는 보유 섹터측면에서 두 ETF간 차이가 거의 없다.

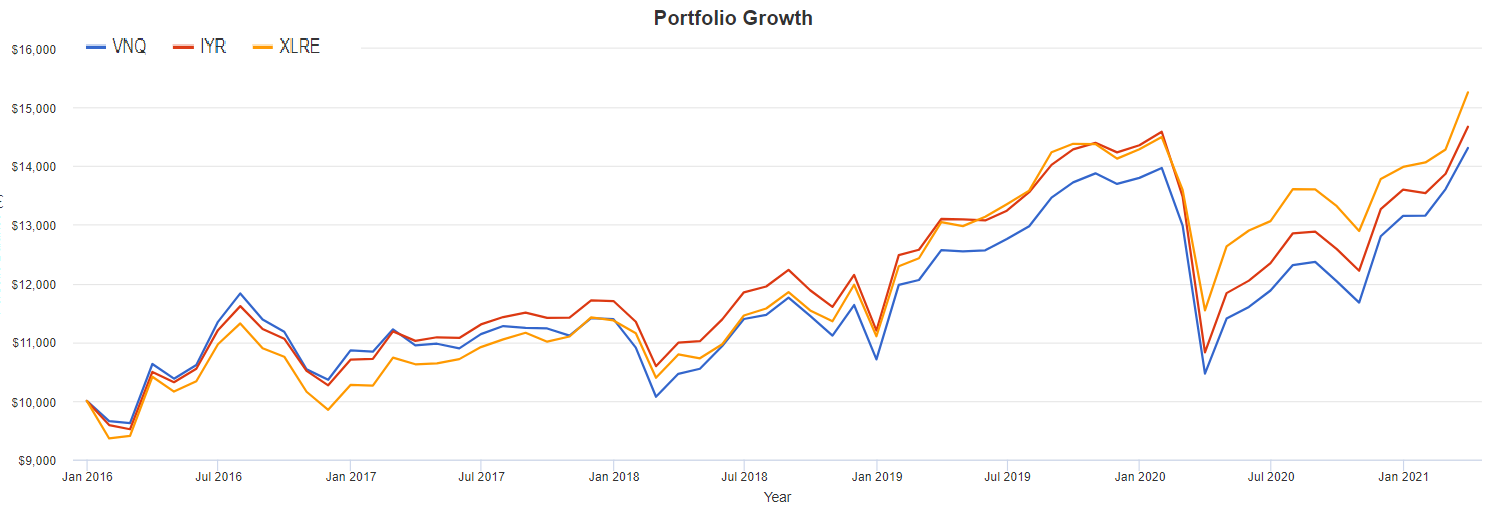

보유 기업들에서도 상위 비중 10개 종목에서 차이가 거의 없다. 상업용 부동산 관련 정보, 분석 및 마케팅 서비스를 제공하는 회사인 Costar Group 빼고는 종목이 모두 똑같다. 사실 또다른 리츠 ETF인 SCHH와 VNQ에서 봤던 기업들도 아주 많이 보인다. 사실상 리츠 섹터에 포함된 기업들이 거기서 거기(?)라서 그런 것 같다. 간단하게 백테스트도 진행해봤는데 크게 차이가 없다.

※테스트 기간 : 2016년1월~2021년3월31일

결론

리츠 ETF들에 대해서 꽤나 여러번 공부를 해봤는데 종목에서 큰 차이가 없어 보인다. 자신이 리츠 ETF에 투자하는 목적에 따라서 운용보수와 배당률을 보고 결정을 하면 될 것 같다. 디테일한 차이는 개인에 따라 달라지겠지만 역시 가장 무난한 선택지로는 배당률도 괜찮고 규모도 가장 큰 VNQ가 있을 것 같다.

※이 글은 종목을 추천하기 위한 글이 아닙니다. 모든 투자는 스스로의 책임하에 있습니다. 모두의 경제적 자유를 응원합니다.

ETF 이야기 - 미국 부동산에서 임대료처럼 배당을 받아보자 'VNQ' ETF

경제적 자유를 위해서는 일하지 않아도 꼬박꼬박 들어오는 현금흐름이 중요하다. 이런 현금 흐름을 만들기 위해서는 부동산, 주식과 같은 자산군에 투자해야한다. 상가정보연구소 자료에 따

free00life.tistory.com

ETF 이야기 - 경기가 좋아진다 싶으면 리츠 ETF에 관심을 가져보자 'SCHH' (Feat. VNQ)

투자 자산으로서 미국 리츠는 생각보다 매력적이다. 서브 프라임 모기지 사태가 발생한 2007년과 금융위기가 발생한 2008년을 제외하고서는 S&P500 대비 나쁘지 않은 성적을 보여줬다. 아래 백테

free00life.tistory.com

ETF 이야기 - 산업용 부동산(창고, 물류센터)에 투자하는 ETF 'INDS'

2020년11월 기사이긴 하지만 위 스크린샷은 코로나 사태로 인해 상업용 부동산은 타격을 입은 반면 '창고'같은 산업용 부동산은 가격이 상승하고 있다는 기사다. 게다가 바이든 대통령의 인프

free00life.tistory.com

'자본주의 바라보기 > ETF 이야기' 카테고리의 다른 글

| ETF 이야기 - 묵직한 가치주로만 꽉꽉 채워진 ETF 'MGV, SCHV' (0) | 2021.05.04 |

|---|---|

| ETF 이야기 - 우주산업 섹터 비중이 가장 높은 진짜 우주산업 ETF 'XAR' (0) | 2021.04.29 |

| ETF 이야기 - 미래의 혁신을 이끌 중소형 주에 투자하는 ETF 'BFTR'(Feat. 패시브 ETF와 액티브ETF) (0) | 2021.04.23 |

| ETF 이야기 - 산업용 부동산(창고, 물류센터)에 투자하는 ETF 'INDS' (0) | 2021.04.20 |

| ETF 이야기 - 경기 회복국면에서 힘을 발휘하는 임의 소비재 ETF 'FXD' (0) | 2021.04.19 |