우리가 흔히 인프라라고 얘기하는 것에느 '에너지/교통/통신/유틸리티'와 같은 사회에 꼭 필요한 기반시설등이 포함된다. 주로 토목이나 건축기술등을 활용하여 지어지는 건축물인 경우가 많다. 투자 관점에서 인프라 관련 기업에 투자해야할 요인으로는 사회에 없어서는 안되는 '필수적'인 시설들이라는 점이다. 인간이 살아감에 있어서 반드시 필요한 시설들이기 때문에 기업이 망할 가능성이 극히 낮다는 것이 강점이다. 단점으로는 정부 정책에 많은 영향을 받을 수밖에 없으며 이로 인해 효율적인 이윤추구를 하기 어려울 수 있다는 점이 있다. 이러한 특성 탓에 인프라, 유틸리티 관련 주식들은 변동성이 적다는 것이 강점이자 단점이다. 오늘은 전세계 글로벌 인프라 기업에 투자하는 ETF인 'GLIF'에 대해서 공부해봤다.

전세계 글로벌 인프라기업에 투자하는 액티브 ETF 'GLIF'

GLIF는 액티브 운용과 멀티 팩터 접근 방식을 결합하여 글로벌 인프라 산업에 대한 노출을 제공합니다. 이 펀드는 수익의 50% 이상을 인프라 관련 활동에서 창출하거나 자산의 50%를 인프라 시설 관련 활동에 할당하는 경우 해당 기업을 기반 시설과 관련된 것으로 간주합니다. GLIF는 인프라를 "지역사회 또는 경제의 정상적인 운영, 기능, 성장 또는 개발에 필요한 에너지, 교통, 통신, 유틸리티 및 기타 서비스의 시스템 및 네트워크"로 정의합니다. 적격 증권은 성장, 가치, 퀄리티 및 위험 속성을 식별하는 요소를 사용하여 평가되고 순위가 매겨집니다. 이 펀드는 신흥 시장 경제에 투자할 수 있으며 자산의 최소 40%를 미국 외 국가에 보유할 계획입니다.

출처 : ETF.com

오역 및 의역이 있을 수 있습니다.

GLIF는 액티브하게 운용되는 인프라 ETF로 미국외의 글로벌 기업에도 많은 비중을 투자하는 특징이 있다.

ETF설명서에서 언급돼 있듯이 미국이외의 기업의 비중이 대략 47%정도가 된다. 최소 40%를 미국외 국가에 투자할 것이라고 언급한대로 캐나다, 오스트레일리아, 영국, 프랑스, 이탈리아, 스페인, 홍콩등 전세계에 투자하고 있다. ETF를 통해 누릴 수 있는 큰 장점 중 하나는 이렇게 접근하기 어려운 글로벌기업에 투자가 가능하다는 점이다.

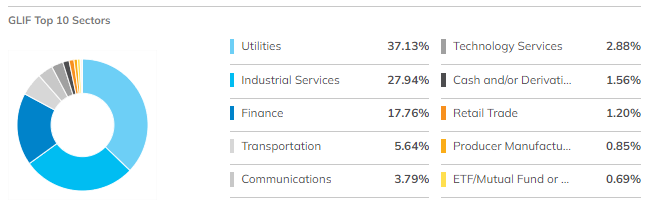

투자섹터에는 역시 유틸리티, 산업서비스의 비중이 매우 높다.

포트폴리오는 대략 128개 종목으로 구성돼 있으며 상위비중 10개 종목의 전체 비중은 45.41%다. 익숙하지 않은 기업들이 많이 보인다. 간단하게 정리해봤다.

| 기업명 | 비중 | 상장국 | 본사소재국 | 섹터분류(by Gics 산업분류) |

| American Tower Corporation | 9.91% | 미국 | 미국 | 리츠 |

| Enbridge Inc. | 8.03% | 캐나다 | 캐나다 | 오일, 가스 산화연료 |

| Crown Castle Inc. | 6.24% | 미국 | 미국 | 리츠 |

| Kinder Morgan Inc Class P | 4.43% | 미국 | 미국 | 오일, 가스 산화연료 |

| ONEOK, Inc. | 3.69% | 미국 | 미국 | 오일, 가스 산화연료 |

| National Grid plc | 3.05% | 영국 | 영국 | 멀티유틸리티 |

| Sempra Energy | 2.68% | 미국 | 미국 | 가스, 유틸리티 |

| TC Energy Corporation | 2.50% | 캐나다 | 캐나다 | 오일, 가스 산화연료 |

| VINCI SA | 2.49% | 프랑스 | 프랑스 | 건설 & 엔지니어링 |

| American Water Works Company, Inc. | 2.39% | 미국 | 미국 | 물관련 유틸리티 |

과거 주가 흐름도 간단하게 살펴봤다. SPY(S&P500지수), IFRA(블랙록의 인프라ETF), GLIF 3개의 ETF를 비교한 결과다. 약 5년정도의 주가 움직임을 살펴보면 SPY가 가장 좋은 성과를 보여줬고 다음이 IFRA다. GLIF는 변동성은 적지만 그리 좋은 성과를 보여주지는 못했다.

최근 6개월을 기준으로 비교를 해봤다. 최근에는 지수가 많은 조정을 받은 탓에 변동성이 적은 인프라 ETF들의 성과가 더 좋은 모양세다. GLIF와 IFRA는 거의 유사한 움직임을 보여주고 있고 역시 변동성은 GLIF가 더 적다.

결론

GLIF가 전세계 글로벌 인프라에 투자하기 때문인지 미국인프라 기업에만 투자하는 IFRA에 비해 변동성이 매우 적다. 배당도 2%대로 꽤나 훌륭한 편이다. 포트폴리오에서 변동성을 줄이고 방어역할을 할 수 있는 ETF로 보인다. 채권투자를 꺼려하는 투자자의 경우 인프라 ETF가 대안이 될 수도 있어보인다. 다만 GLIF의 경우 액티브하게 운용되고 운용보수가 다소 높다는 것이 단점이다. 또한 거래량이 너무 적다는 것도 투자를 망설이게 하는 요인이다. 개인적으로는 GLIF에 비해서는 다소 변동성이 크더라도 블랙록의 'IFRA'가 좀더 좋은 선택이 될 것이라는 생각이다.

※이 글은 종목을 추천하기 위한 글이 아닙니다. 모든 투자는 스스로의 책임하에 있습니다. 모두의 경제적 자유를 응원합니다

ETF 이야기 - 데이터인프라에 투자하는 데이터센터 리츠 ETF 'SRVR'

2020년 12월 미국의 리서치 전문회사인 그랜드뷰리서치(Grand View Research)가 발표한 자료에 따르면 '데이터 센터 건설 시장' 규모는 2020년에서 2027년까지 약 6.4%의 연간복합성장률을(CAGR, Compound Annu.

free00life.tistory.com

ETF 이야기 - 블루웨이브 수혜 ETF 3탄 인프라, 기술주'RGI, FXL' (Feat. 뱅크오브아메리카 애널리스트

블루웨이브 수혜 ETF 1탄 'XLE, ICLN, XLB' (Feat. 뱅크오브아메리카 애널리스트 추천, 원자재, 그린에너지) 블루웨이브 수혜 ETF 2탄'KBE, FXO' (Feat. 뱅크오브아메리카 애널리스트 추천, 은행주) ↑블루웨

free00life.tistory.com

ETF 이야기 - 바이든의 인프라 투자 수혜 ETF 'IFRA, PAVE'

지난 1월 14일 바이든의 정책 기조에 수혜를 받을 만한 ETF를 소개한적이 있다. 그중에 특히 인프라 관련 ETF인 'RGI'가 이후 꽤나 좋은 성과를 기록하고 있다. 헌데 최근 인프라 관련 ETF들의 모멘

free00life.tistory.com

'자본주의 바라보기 > ETF 이야기' 카테고리의 다른 글

| ETF 이야기 - 청정에너지를 생산하는 기술기업에 투자하는 ETF 'CTEX' (2) | 2022.08.23 |

|---|---|

| ETF 이야기 - 바다를 지키는 기업에 투자하는 해양환경 개선 ETF 'AHOY' (0) | 2022.08.18 |

| ETF 이야기 - ESG를 제외한 죄악주에 투자하는 ETF 'ORFN' (0) | 2022.08.03 |

| ETF 이야기 - 선진국 내 펀더멘털이 튼튼한 대형배당주에 투자하는 ETF 'GDIV' (Feat, 사실은 미국주식에 투자하는) (0) | 2022.07.28 |

| ETF 이야기 - 나스닥100에 속한 ESG기업에 투자하는 ETF 'QQMG' (0) | 2022.07.22 |