VICE는 ESG와 거리가 먼 ETF다. 오히려 정 반대의 투자를 지향한다고 보는게 맞을 것 같다. VICE는 주류, 담배, 게임, 카지노, 도박, 대마초관련 산업에 투자한다. VICE의 사전적 의미는 '악덕, 부도덕, 도덕적 타락'이다. 어떤 산업에 투자하는지 한번에 알 수 있는 직관적인 티커다. ESG의 기조와 정반대되긴 하지만 인간의 본능은 쾌락을 추구하게 돼 있다. 그래서 결코 망하기 힘든 산업이 술, 도박과 같은 분야인 것 같다. 바로 본론으로 들어가보자.

부도덕한(?) 산업에 투자하는 ETF 'VICE'

VICE는 인기 있는 ESG 테마와 반대로 관리되며, 이 펀드는 오로지 부도덕한(VICE) 활동에 초점을 맞춥니다. 이 펀드는 주류, 담배, 식음료 또는 게임 관련 비즈니스에서 수익의 최소 50%를 생성하는 미국 상장 회사에 투자합니다. 게임 관련 사업에는 카지노, 스포츠 베팅(e스포츠 및 경마장 포함), 복권 서비스, 게임 기술 및 장비가 포함됩니다. VICE는 산업 스펙트럼에 걸쳐 투자할 수 있지만 필수 소비재 부문에 투자의 최소 25%를 유지해야 합니다. 이 외에도 펀드의 액티브 매니저는 회사를 선택할 광범위한 재량권을 가지고 있습니다. 2020년 11월 1일 이전에 펀드는 ACT 시세 표시기로 거래되었으며 주류, 대마초 및 담배 관련 주식에 중점을 두었습니다.

출처 : ETF.com

오역 및 의역이 있을 수 있습니다.

VICE는 티커처럼 쾌락적이고 부도덕한 산업에만 투자한다. ETF설명서에도 나와있듯이 ESG와 정반대로 운영되는 샘이다. 이전에 소개한적 있는 ETF 'BAD'와 유사한 테마라고 할 수 있다. 다만 차이점은 VICE는 액티브하게 운용된다는 점이다. 그래서 운용보수가 다소 높다. 포트폴리오 구성을 살펴보자. 액티브 ETF인 만큼 매일매일 포트폴리오 구성이 빠르게 변경될 수 있다. 아래의 포트폴리오 구성은 2022년4월28일을 기준이다.

포트폴리오의 섹터 비중은 도박/카지노, 알콜, 식당(접대관련), 담배, 현금, 비디오 게임 및 E-스포츠 순이다.

도박/카지노 : 38.1%

주류 : 25.7%

식당(접대관련) : 15%

담배 : 9.8 %

현금 : 6.6%

비디오 게임 및 E-스포츠 : 4.8%

도박/카지노, 주류쪽 분야가 포트폴리오의 절반을 넘는다고 보면된다.

포트폴리오내 종목 구성은 총 32개 종목으로 이루어져 있다. 상위비중 10개 종목의 전체 비중은 약 49.74%다. ETF치고는 종목수가 그리 많지 않다. 다만 액티브하게 운용되기 때문에 종목에 대한 비중과 종류는 언제든지 바뀔 수 있다. 비중 상위 10개 종목의 구성은 접객회사(스트립 클럽, 나이트클럽, 스포츠 바/레스토랑, 성인 클럽 등), 게임회사(카지노, 복권등), 명품관련 회사, 리조트, 담배관련 회사, 엔비디아(?)로 구성돼 있다. 엔비디아는 반도체 회사인데 다소 쌩뚱맞기는 하지만 게이밍 그래픽카드와 관련이 깊어서 포함이 된 것으로 보인다. 이제 과거 성과를 살펴볼 차례다.

백테스트 비교분석 VICE vs S&P500(Feat. BAD)

파란색 : VICE

빨간색 : S&P500 지수

테스트 기간 : 2018년1월1일~2022년3월31일

※백테스트는 과거의 결과일뿐 미래를 보장하지 않습니다.

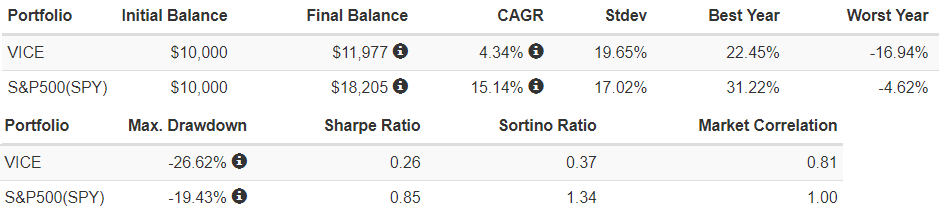

VICE 상장일이 그리 오래되지 않아서 백테스트 기간이 매우 매우 짧다. 사실상 크게 의미를 두기는 어렵다. 결과적으로 S&P500대비 저조한 성과를 지속하고 있다. 변동성, MDD 어느 지표하나 S&P500 보다 좋아보이는 것이 없다. 최초에는 BAD, VICE S&P500을 비교 하려고 했는데 BAD의 상장일(2021년12월22일)이 너무 최근이라 백테스트기간이 더욱 짧아져서 S&P500하고만 비교를 했다.

굳이 BAD와 주가 움직임을 비교해보자면 VICE와 BAD의 주가 움직임의 상관관계는 매우 높은 편이고 최근의 성과는 BAD가 VICE 보다 훨씬 좋은 편이다.

Portfolio Visualizer 결과 값 용어 정리

CAGR - 'Compound Annual Growth Rate'의 약자로 복리 개념이 적용된 연평균 성장률

STDEV(STANDARD DEVIATION) - 표본집단의 표준편차, STDEV가 클수록 변동성이 큰 것을 의미한다.

Initial Balance - 최초 투자금액

Sharpe Ratio (샤프지수) -변동성 자체를 위험으로 판단하여 위험 자산에 투자함으로써 얻은 초과수익의 정도를 의미한다. 초과수익률을 초과수익의 표준편차로 나눠서 계산한다. 숫자가 클 수록 감수한 위험 대비 수익이 좋다는 의미다.

MDD(Maximum Drawdown) - 전 고점 대비 최대 하락비율, MDD가 클 수록 하락폭이 크다는 의미다.

US Mkt Correlation - 미국 시장과의 연관성, 숫자가 클 수록 미국 시장에 많은 영향을 받는다는 의미다.

소르티노 비율(Sortino Ratio) - 마이너스일때의 변동성만 위험으로 판단하며 위험 자산에 투자함으로써 얻은 초과수익의 정도를 의미한다. 초과수익률을 마이너스 수익률의 표준편차로 나눠서 계산한다. 숫자가 클수록 수익률이 상대적으로 좋다는 의미다.

※ Sharpe ratio와 차이점은 분모에 활용된 표준편차가 ETF 수익률이 마이너스일 때의 변동성만을 활용. 즉 ETF의 하방리스크 대비 초과수익률을 나타냄.

결론

ESG를 기준으로 많은 자금들이 운용되고 있는 만큼 ESG에 반하는 투자를 주력종목으로 보유하기는 어려워 보인다. 게다가 백테스트 데이터도 그리 좋지 않다. 정 ESG에 반대하는 ETF에 투자하고 싶다면 'VICE'보다는 패시브하게 운용되고 성과도 더 좋은 'BAD'가 낫지 않을까 하는 생각이다. 포트폴리오 구성 종목상 리오프닝이 본격화되면 수혜를 입을만한 종목이 많이 포함돼 있는 것 같으니 장기투자 보다는 '리오프닝'테마를 노리고 적은 비중으로 트레이딩 해보는 것이 어떨까하는 생각이다.

※이 글은 종목을 추천하기 위한 글이 아닙니다. 모든 투자는 스스로의 책임하에 있습니다. 모두의 경제적 자유를 응원합니다.

ETF 이야기 - ESG는 사기다!, ESG에 대한 역발상 투자 ETF 'BAD'

ESG는 'Environment, Social, Governance'의 첫글자를 딴 용어로 환경, 사회, 지배구조의 측면에서 비재무적인 요소를 충분히 반영해 평가하고 기업에 투자하는 방식을 말한다. 출처 : 피델.

free00life.tistory.com

'자본주의 바라보기 > ETF 이야기' 카테고리의 다른 글

| ETF 이야기 - 우주 및 심해 탐사 관련 기업에 투자하는 ETF 'ROKT' (0) | 2022.05.11 |

|---|---|

| ETF 이야기 - 금리인상기에 힘을 발휘하는 인플레이션 헷지 ETF 'RRH' (0) | 2022.05.09 |

| ETF 이야기 - 스마트 인프라에 투자하는 켄쇼 스마트 인프라 ETF'SIMS' (0) | 2022.04.28 |

| ETF 이야기 - 인구 고령화와 함께 성장할 기업에 투자하는 ETF'AGNG' (0) | 2022.04.27 |

| ETF 이야기 - 10년 연속 연 배당금을 인상한 미국 기업에 투자하는 ETF 'PEY' (0) | 2022.04.26 |