주식 투자를 시작했다면 '가치주', '성장주'라는 용어를 한 번쯤은 들어봤을 것이다. 다만 필자의 경우 어디서 들어는 봤는데 명확한 의미를 알지는 못했다. 그래서 이번에 가치주 ETF VLUE에 대해서 공부하는 김에 가치주, 성장주에 대해서도 함께 공부해봤다. 성장주, 가치주가 뭘까?

성장주란 현재의 이익성장률이 높고 미래의 성장 가능성이 큰 기업의 주식을 지칭하며, 기업 이익이나 자산 가치 대비 시장가격이 높게 형성되는 만큼 변동성 또한 높은 것이 특징이다. 정보기술(IT)·헬스케어·커뮤니케이션 서비스업종 내 신경제와 관련된 많은 기업들이 성장주에 포함된다. 반대로 현재의 기업 실적이나 자산 가치에 비해 기업 가치가 상대적으로 저평가돼 낮은 가격으로 거래되고 있는 주식을 가치주로 구분한다. 가치주는 주가 변동성이 낮고 상대적으로 높은 배당수익률을 보이는 특징이 있다. 금융·산업재·소재·에너지업종에 포함되는 많은 구경제 기업들이 가치주로 분류된다.

출처 : 한국 경제 매거진

원문 URL : magazine.hankyung.com/money/article/2020012800177038922

※ 가치주와 성장주의 정의를 살펴보면 상대적인 개념들이 포함돼 있다. 때문에 특정 주식을 두고 무조건 가치주다 성장주다 하고 정의 내리기는 어려울 수 있다. 현재의 주가흐름이나 산업 현황을 살펴보고 판단해야하는 부분이 있다.

성장주는 현재 이익성장률도 높고 미래 성장 가능성도 큰 기업들의 주식을 의미한다. 일반적으로 IT, 헬스케어, 신경제와 관련된 기술들이 포함돼 있다고 한다. 현재 핫한 주식으로는 '테슬라'가 성장주에 해당될 것이다. 가치주는 현재 갖고 있는 것이 많지만 상대적으로 기업 가치가 저평가되고 있는 주식을 의미한다. 일반적으로 금융, 산업재, 소재, 에너지업종에 포함되는 경우가 많다고 한다. 그렇다면 이러한 가치주와 성장주는 어떤 특징들을 가지고 있을까.

미국 주식시장의 경우 2차 세계대전 이후부터 1970년대까지는 성장주들이 큰 주목을 받았으나, 오일쇼크 등 경제상황이 불안정하거나 침체됐을 때 가치주들이 큰 주목을 받은 바 있습니다. 한국 역시 2001년 코스닥 붕괴로 인해 주식시장이 혼란을 겪었을 때 투자자들의 관심이 당시 저평가됐던 종목들에 관심이 쏠린 바 있는데요.

과거 가치주는 자산가치 우량주 정도로 해석됐지만, 미국을 중심으로 가치주에 대한 투자가 늘어나면서 새로운 투자형태로 관심을 끌었습니다. 이와 함께 가치주의 정의 역시 과거와 달리 비록 고성장은 아니더라도 안정적인 성장세를 유지하면서 고배당을 실시해 주주를 중요하게 생각하는 기업의 주식을 의미하는 용어로 개념이 확대되고 있습니다.

출처 : 대신증권 블로그

원문 URL : m.blog.naver.com/PostView.nhn?blogId=daishin_blog&logNo=220910515840&proxyReferer=https:%2F%2Fwww.google.com%2F

대신증권 공식 블로그에서 찾아보니 가치주의 경우 경제상황이 불안정하거나 침체됐을 때 주목을 받는 경우가 많다고 한다. 반대로 성장주의 경우에는 미래의 가치를 현재 주가에 반영하는 경우가 많기 때문에 현재와 같이 금리가 낮을 경우 주가가 고평가 받게되는 경우가 많다.

현재 내가 '가치주'에 관심을 갖게된 이유는 지난 2019년부터 현재까지 꾸준히 이어져오고 있는 성장주의 성장세다. 미래를 알 수는 없지만 평균 회귀의 법칙에 따라 평균적으로 계속 좋은 성과를 냈던 주식들은 앞으로 내려갈 확률이 더 높다. 현재까지 계속해서 좋은 성장세를 보여줬으니 이제는 오히려 지지부지했던 가치주가 부각될 때가 오지 않을까하는 나의 개인적인 생각이다. (내가 생각한 가설들이 맞는지 추후에라도 확인해보기 위해 블로그에 글을 남기는 측면도 있다.)

서론이 길었다. 자 그럼 이제 미국의 가치주에 투자하는 VLUE에 대해서 알아보자.

저평가 가치주 ETF 'VLUE'

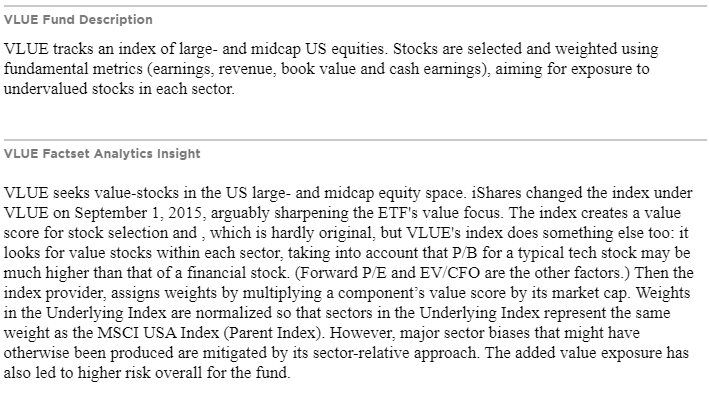

VLUE는 미국의 대형주 및 중형주에 투자한다. 섹터별로 저평가된 대형주 및 중형주에 대해서 매출, 순이익, 장부가치(book value)및 현금 수익을 기준으로 선별하여 포트폴리오를 구성한다. 좀 더 구체적으로 어떻게 포트폴리오를 구성하는지 궁금해서 ETF.com 내용을 찾아봤다.

VLUE는 일반적인 기술주에 대한 P/B가 금융주에 비해 훨씬 높을 수 있다는 점을 감안하여 각 부문 내에서 가치주를 찾는다. (이에 앞서 P/E와 EV/CFO는 또 다른 요소다.) 그런 다음, 각 요소의 가치 점수를 시장 상한에 곱하여 가중치를 부여한다. 기본 지수의 가중치는 기본 지수의 섹터가 MSCI USA 지수(상위 지수)와 동일한 가중치를 나타내도록 정규화된다. (기본적으로 미국 주식 지수와 크게 괴리가 일어나지 않도록 조정한다는 의미로보임)

※용어정리

P/B(price-to-book ratio, 주가순자산비율)

- PBR는 주가를 BPS로 나눈 것이다. 주가가 1주당 순자산의 몇 배로 매매되고 있는가를 표시

EV(enterprise Value, 기업의 총가치 )

- 주식 시가 총액에 대한 보다 포괄적인 대안으로 사용됨

P/E(Price Earnings Ratio, PER, 주가수익률)

-주가를 주당순이익으로 나눈 것

CFO(Cash Flows from Operating)

-영업활동으로 인한 현금흐름

※의역 및 오역이 있을 수 있습니다.

가치주는 아무래도 다소 전통적인 기업이 많은 편이라 우리가 흔히 알고있는 여러 주가 평가 지수들을(PER, P/B, CFO등) 활용하여 포트폴리오를 구성하는 것 같다. PDR(Price To Dream Ratio)이라고 표현될 만큼 현재보다는 미래의 성장성에 집중하는 성장주와는 많은 차이가 있어 보인다. 현재 눈에 보이는 수치가 있고 이미 확보한 자산들이 있는 기업들이 많다보니 경제상황이 좋지 않고 불안할때 사람들이 찾는 이유를 알 것도 같다. 자 이제는 상세 보유 기업을 살펴보자.

섹터에서 기술섹터가 많아서 좀 의외라고 생각했는데 역시나 AT&T, 인텔, 마이크론과 같이 역사가 오래된 기업들이 많이 포진돼 있었다. 회사 자체가 보유하고 있는 자산들이 풍부한 기업들이 많이 포진돼 있다고 보면 이해가 쉬울 것 같다. 배당성장주로 유명한 '애브비(AbbVie)'도 10위에 포진돼 있는 것이 눈에 띤다. 유명하고 이미 가진 것이 많은 기업들이 포트폴리오로 구성돼 있어서 굳이 상세 기업에 대한 설명은 더 필요하지 않을 것 같다. 바로 백테스트로 넘어가보겠다.

약 7년간의 다소 짧은 백테스트를 진행해봤다. 역시나 S&P500과 나스닥지수에 비해 한참 언더퍼폼하는 아쉬운 성적을 보여주고 있다. 애초에 현재의 저평가 구간을 보고 투자를 결정하는 ETF이기 때문에 과거 성과가 좋지는 않다. 이런 과거 레코드를 보고도 투자를 하기 위해서는 어지간한 확신과 공부가 없이는 힘들 것 같다.

그나마 위로가 되는 부분은 배당의 경우에는 나스닥 지수추종 ETF인 QQQ보다 월등하게 많이 지급해주고 있다는 점인 것 같다.

결론

가치주와 성장주에 대한 이해를 위해서 한 번쯤은 공부해볼만한 ETF인 것 같다. 다만 백테스트 결과를 보면 알 수 있듯이 과거 성과가 그리 좋지는 않았다. 본인의 투자 철학상 향후 가치주의 성장을 확신한다면 현재의 저평가 구간에 과감하게 투자해볼 수도 있을 것 같다. 다만 개인적으로 패시브한 투자를 선호하는 나와는 맞지 않아 공부와 기록의 목적으로만 알아볼 예정이다. 하지만 공부하는 입장에서 앞으로 가치주가 더 오를 것이라고 판단한 내 생각이 맞는지 주가를 지속적으로 확인은 해볼 예정이다.

※이 글은 종목 추천글이 아닙니다. 모든 투자는 본인의 판단하에 신중하게 결정해주세요. 모두의 경제적 자유를 응원합니다.

주식 이야기 - 'SKYY' 성과를 뛰어넘는 신생 클라우드 컴퓨팅 ETF 'WCLD'

클라우드 컴퓨팅 ETF로는 지난번 글에 'SKYY'라는 ETF를 소개한 적이 있었다. 4차산업 유망 섹터로 클라우드 컴퓨팅 ETF를 공부해봤었는데 이번에 소개할 WCLD는 순전히 그 성과가 놀라워서 공부하

free00life.tistory.com

주식 이야기 - 코로나 종식 후 성장이 기대되는 임의 소비재 ETF 'FDIS', 'VCR'

최근 코로나 확진자가 다시 급증세에 있지만 이번 고비를 잘 넘긴다면 코로나는 언젠가는 분명히 종식될 것이다. 투자자로서 코로나가 종식됐을 때를 생각하지 않을 수 없다. 이번에는 코로나

free00life.tistory.com

주식 이야기 - 반도체 슈퍼싸이클을 예상한다면 반도체 ETF에 투자해보자 ( SMH vs SOXX 비교분석)

내년에 반도체 수퍼사이클이 다가올 것이라는 기대가 높다. 그를 반영하듯 삼성전자와 반도체 관련주들의 주가가 들썩이고 있다. 11월 중순경에 이미 SOXX라는 반도체 ETF에 대해 공부해본적이

free00life.tistory.com

주식 이야기 - 미국 대형 전자 기반 기술회사에 투자하는 'XNTK(테슬라 비중이 매우 높은 ETF)'

지속적으로 테슬라비중이 높은 ETF들에 대해 알아보고 있다. 테슬라라는 회사는 일반적으로 그냥 전기차회사로 생각되는 경우가 많다. 그런데 ETF의 카테고리에서 살펴보면 테슬라는 전기차회

free00life.tistory.com

주식 이야기 - 테슬라 S&P500 편입 수혜 ETF 아크인베스트의 'ARKQ'

지난번 글에는 테슬라 S&P500 지수 편입으로 인해 수혜를 볼만한 ETF로 IYK, IQM에 대해서 알아봤다. 이번에는 테슬라와 함께 성장한 것으로 유명한 아크인베스트의 ETF에 대해서 알아볼 예정이다.

free00life.tistory.com

주식 이야기 - ARKK를 뛰어넘는 아크 인베스트(ARK INVEST)의 또 다른 액티브 ETF 'ARKW'

해외 ETF 투자에 관심이 있는 투자자들이라면 아마 아크인베스트(ARK Invest)라는 이름을 어디선가 들어본적이 있을 것이다. 그도 그럴 것이 테슬라를 비롯한 혁신 기업들에 집중투자하여 엄청난

free00life.tistory.com

경제 이야기 - MSCI 지수 리벨런싱 때문에 주가가 떨어졌다는데 이게 뭘까?

네이버, 구글에서 MSCI를 검색해보니 MSCI 지수 변경 탓에 코스피가 급락했다는 기사가 눈에 띈다. 대충 느낌 상 MSCI 지수 변경으로 인한 코스피 하락은 펀더멘탈에는 큰 영향이 없으므로 일시적

free00life.tistory.com

주식 이야기 - 미국 주식 실시간 주가 무료로 확인하기

미국 주식이나 ETF에 투자해본 사람이라면 누구든 '15분 지연'이라는 문구를 본적이 있을 것이다. 현재 미국 시장은 저녁 11시30분에 개장되는데 이때 앱을 켜도 몇몇 종목들은 아직 주가가 움직

free00life.tistory.com

'자본주의 바라보기 > ETF 이야기' 카테고리의 다른 글

| ETF 이야기 - 고배당 우선주 ETF First Trust의 'FPE'(Feat, 채권, PFF, PGX ) (0) | 2020.12.29 |

|---|---|

| ETF 이야기 - 아직은 성장주가 대세라고 생각한다면 성장주 ETF 'IWP' (0) | 2020.12.28 |

| ETF 이야기 - 'SKYY' 성과를 뛰어넘는 신생 클라우드 컴퓨팅 ETF 'WCLD' (0) | 2020.12.18 |

| ETF 이야기 - 코로나 종식 후 성장이 기대되는 임의 소비재 ETF 'FDIS', 'VCR' (0) | 2020.12.17 |

| ETF 이야기 - 반도체 슈퍼싸이클을 예상한다면 반도체 ETF에 투자해보자 ( SMH vs SOXX 비교분석) (0) | 2020.12.15 |